SOMMAIRE

Dates limites déclaration impôts : le calendrier fiscal

Les dates limites de dépôt des déclarations dépendent du format utilisé.

Chaque année, la campagne de déclarations de revenus est soumise à un calendrier déterminé par l’administration fiscale. Les dates précises varient d’une année sur l’autre.

Vous devez donc déclarer vos impôts une fois par an, en respectant les échéances suivantes en fonction de votre situation :

- Si vous faites votre déclaration d’impôt en format papier : vous recevez votre déclaration papier en général entre mi-avril et mi-mai, et une date butoir pour la déposer vous est communiquée par les Impôts (cela concerne aussi les résidents français à l’étranger).

- Si vous faites votre déclaration en ligne : vous pouvez en général déclarer à partir de mi-avril, et la date limite pour effectuer votre déclaration en ligne dépend de votre lieu de résidence.

Les départements sont en effet répartis en plusieurs zones :

- Si vous résidez dans un des départements dont le code postal commence par un chiffre compris entre 01 à 19 (exemple : le 01 correspond à l’Ain) ou si vous êtes dans la catégorie « non-résident » : vous appartenez à la zone 1

- Si vous résidez dans un des départements dont le code postal commence par un nombre compris entre 20 et 54 (exemple : le 38 correspond à l’Isère) : vous appartenez à la zone 2

- Si vous résidez dans un des départements dont le code postal commence par un nombre compris entre 55 et 976 (exemple : le 76 correspond à la Seine-Maritime) : vous appartenez à la zone 3

- Si vous faites partie des personnes éligibles à la déclaration automatique : aucune démarche particulière n’est nécessaire si vous n’avez rien à modifier. En revanche, si vous faites des corrections ou des ajouts à votre déclaration, vous êtes alors soumis au calendrier ci-dessus en fonction du format choisi (déclaration papier ou en ligne) et de votre département si vous optez pour la déclaration en ligne.

N’hésitez pas à consulter le calendrier des dates de déclarations des impôts. Notez également que si vous êtes marié vous devez faire une déclaration commune avec votre époux(se) mais qu’il est possible l’année suivant votre mariage d’effectuer vos déclarations séparément. Retrouvez tous les détails sur notre article consacré au fonctionnement des impôts en cas de mariage. De plus, si vous recevez de l’argent de la part d’un proche vous devez déclarer cette donation d’argent mais cela ne se fait pas au moment de la déclaration d’impôts sur le revenu mais dans le mois qui suit la donation.

Vous souhaitez modifier votre déclaration ?

Si vous constatez des erreurs dans votre déclaration en ligne après l’avoir validée, sachez que vous pouvez effectuer des modifications jusqu’à la date limite de déclaration (voir que faut-il déclarer aux impôts). Si vous avez dépassé les délais, vous pourrez, là encore, effectuer des modifications après réception de votre avis d’impôt. Un service dédié intitulé « Corriger ma déclaration en ligne » sera disponible à cet effet dans votre espace particulier jusqu’à mi-décembre.

Si avez procédé par papier et que vous souhaitez modifier votre déclaration, vous devez informer votre Centre des finances publiques en lui adressant un courrier ou en déposant une nouvelle déclaration de revenus en format papier. Si vous avez dépassé les dates limites, accédez à votre espace en ligne et modifiez votre déclaration via le service « Corriger ma déclaration en ligne » jusqu’à mi-décembre.

Impôts : la déclaration automatique

Depuis 2020, plusieurs millions de foyers sont éligibles à cette déclaration simplifiée. Au moins la moitié d’entre eux n’a rien à faire si ce n’est de vérifier que les informations contenues dans leur déclaration sont correctes.

Déclaration automatique : comment ça marche ?

Depuis la mise en place du prélèvement à la source, l’administration dispose déjà des informations utiles pour fixer le niveau d’imposition d’une grande partie des foyers. Ainsi, la “déclaration automatique” a été mise en place pour simplifier les démarches déclaratives.

Le principe ? Permettre à certaines personnes de ne plus avoir à déposer leur déclaration ni effectuer aucune démarche dès lors que les Impôts disposent de toutes les informations nécessaires à la taxation de leurs revenus.

Déclaration automatique, mode d’emploi

Concrètement, voilà comment ça fonctionne :

- Étape 1 – vous êtes informé par les Impôts : si vous aviez fait une déclaration papier l’année précédente, l’administration fiscale vous envoie un courrier contenant votre nouvelle déclaration de revenus et des documents explicatifs. Si vous aviez fait votre déclaration en ligne l’année dernière, vous recevez un message via votre espace particulier vous informant que vos informations déclaratives sont disponibles en ligne pour vérification.

- Étape 2 – vous vérifiez les informations contenues dans votre déclaration automatique : que ce soit en ligne ou sur papier, vous devez vérifier toutes les informations précomplétées par la DGFIP. Celles-ci doivent correspondre aux informations présentes sur vos bulletins de salaire, relevés de pension ou attestations de revenus annuels.

- Étape 3 – deux possibilités :

- Si toutes les informations préremplies sont correctes : vous n’avez RIEN à faire et RIEN à renvoyer. Votre déclaration est automatiquement validée.

- Si vous souhaitez faire des modifications ou des ajouts à votre déclaration : vous devrez compléter et signer votre déclaration de manière classique, en ligne ou en format papier.

Qui est concerné par la déclaration d’impôts automatique ?

Vous êtes concerné par la déclaration d’impôts automatique si :

- La déclaration préremplie par la DGFIP comporte l’ensemble de vos revenus et charges

- Vous n’avez signalé aucun changement de situation au cours de l’année précédente (modification de votre foyer fiscal ou changement dans votre situation de famille)

Comment savoir si je suis éligible à la déclaration automatique ?

Si vous êtes éligible à la déclaration automatique et que vous déclarez en ligne, un message d’information s’affiche lorsque vous vous connectez à votre espace particulier sur impots.gouv.fr et vous recevez un mail de la part de la DGFIP.

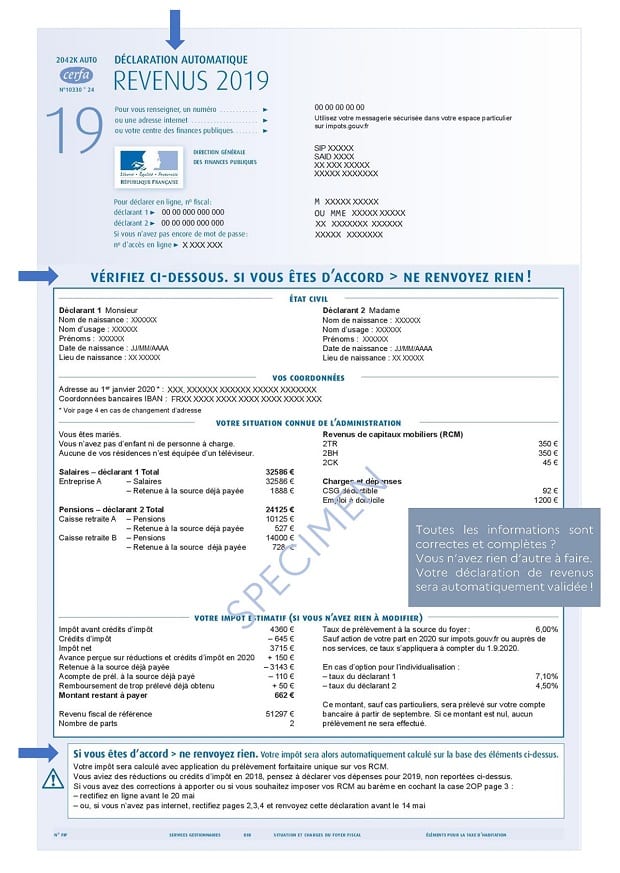

Si vous êtes éligible à la déclaration automatique et que vous déclarez en version papier, vous avez dû recevoir un courrier ou un mail d’information de l’administration fiscale, accompagné des documents présentant ce mode de déclaration. Par ailleurs, l’intitulé apparaît clairement sur la version papier de la déclaration :

Exemple de déclaration automatique papier

(Source : impots.gouv.fr)

Déclarer impôts : la procédure à suivre

Il existe deux types de déclaration sur le revenu :

- La déclaration papier à compléter à la main, puis à signer et à renvoyer à votre Centre des Impôts

- La déclaration en ligne à réaliser directement sur internet via votre espace particulier sur Impots.gouv.fr

À noter : certaines personnes n’auront pas le choix entre les deux procédures. En effet, si vous avez déclaré vos revenus en ligne l’année dernière, vous ne recevrez plus de déclaration papier et vous devrez obligatoirement faire votre déclaration en ligne. C’est ce qu’on appelle le dispositif “déclaration zéro papier”.

Pour les personnes n’ayant pas déclaré leurs revenus aux Impôts en ligne l’année dernière, vous avez le choix entre la déclaration papier et la déclaration en ligne.

Déclarer impôt en ligne : la démarche pas à pas

Des millions de Français déclarent chaque année leurs impôts en ligne. Vous trouverez ci-dessous la procédure à suivre, étape par étape.

Déclaration en ligne, mode d’emploi

Pour faire une déclaration d’impôt en ligne, procédez ainsi, commencez par vous connecter à votre « espace particulier » sur le site impots.gouv.fr à l’aide de votre numéro fiscal et de votre mot de passe OU en utilisant le service FranceConnect. Si vous n’avez pas encore créé votre espace personnel, vous pouvez le faire en ligne en quelques minutes.

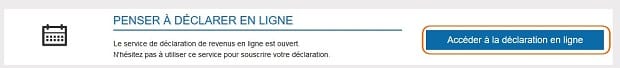

Cliquez ensuite sur « Accédez à la déclaration en ligne » à droite de votre écran :

Enfin, cliquez sur « Commencer ».

Suivez ensuite les étapes décrites ci-dessous.

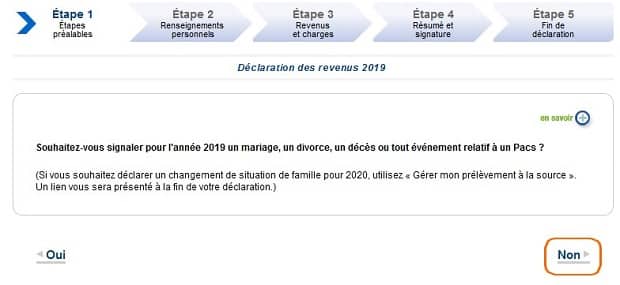

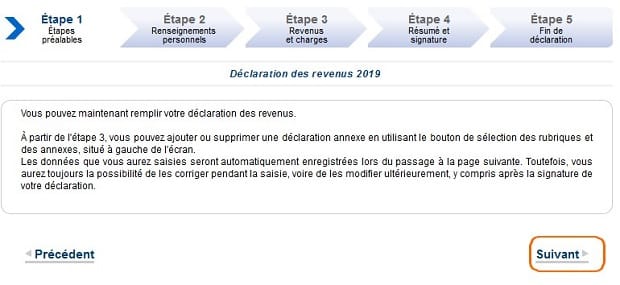

Étape 1 – “Étapes préalables” :

- Précisez si, oui ou non, vous avez eu des changements de situation familiale (mariage, décès, Pacs). Exemple :

- Cliquez ensuite sur « Suivant » pour accéder à votre déclaration :

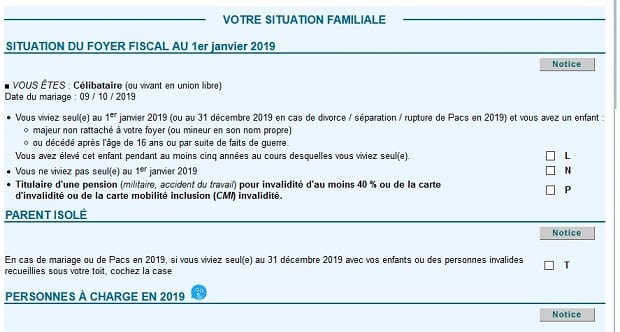

Étape 2 – “Renseignements personnels” :

- Vérifiez les informations préremplies (identité, adresse, etc.) puis cliquez sur « Suivant » si tout est exact. Si des modifications sont à faire, cochez les cases correspondantes. Exemple :

- Consultez les informations préremplies sur votre situation familiale et complétez/corrigez si besoin (par exemple, cochez la case « T » si vous êtes parent isolé), puis cliquez sur « Suivant » :

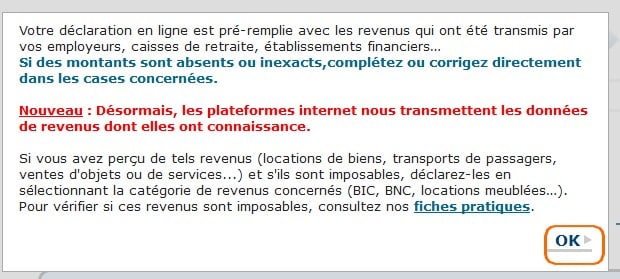

- Cliquez ensuite sur « OK » en bas du message suivant :

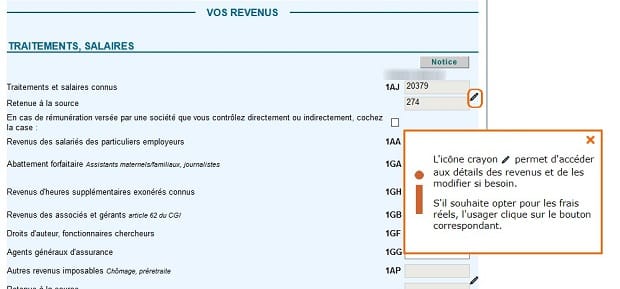

Étape 3 – “Revenus et charges” :

- Regardez les cases précochées par les Impôts concernant vos revenus et cochez de nouvelles cases si besoin en fonction de votre situation. Puis cliquez sur « Suivant » en bas de page :

- Consultez les montants préremplis et modifiez-les à l’aide de l’icône crayon si besoin. Pour cela, référez-vous à vos bulletins de salaire, relevés de pension ou attestations de revenus annuels. Cliquez ensuite sur « Suivant » :

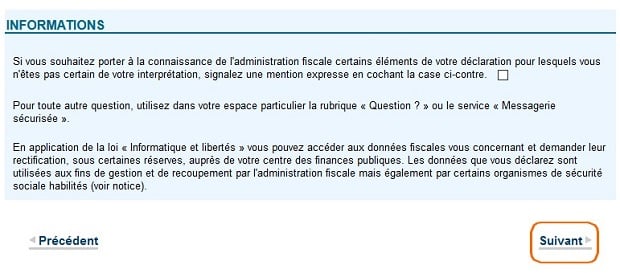

- Si vous n’êtes pas sûr des informations renseignées, vous pouvez cocher la case correspondante. Cliquez ensuite sur “Suivant” :

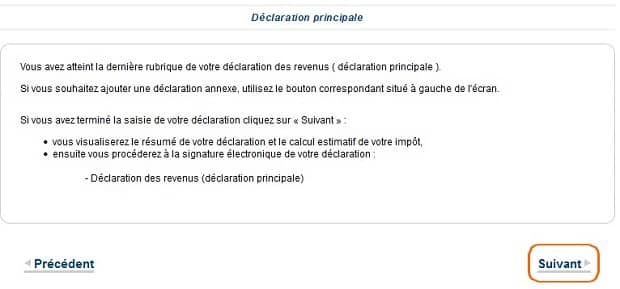

- Cliquez sur « Suivant » en bas de ce message si vous avez terminé votre saisie :

Étape 4 – “Résumé et signature” :

- Consultez le récapitulatif et les informations sur vos coordonnées bancaires et mettez-les à jour si besoin (veillez à bien vérifier les informations relatives à votre RIB), puis cliquez sur « Signer ma déclaration » :

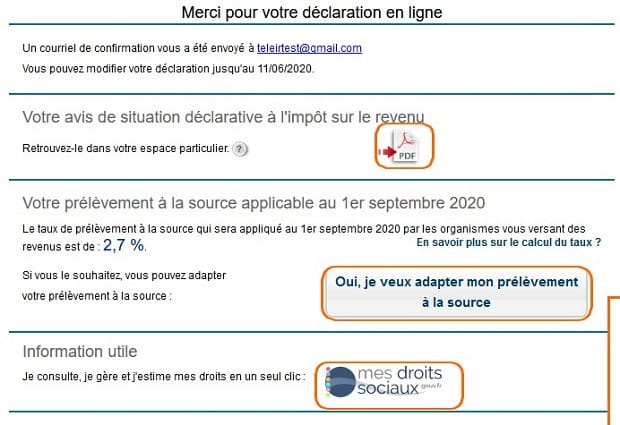

Étape 5 – “Fin de déclaration” :

Vous avez fini votre déclaration et voyez alors apparaître votre taux de prélèvement à la source et les liens utiles :

Enfin, en fonction de votre situation, vous pourrez être amené à devoir compléter une ou plusieurs déclaration(s) annexe(s) : revenus complémentaires, déclaration des plus-values, etc.

La déclaration que vous avez réalisée en ligne vous permettra de recevoir un avis d’impôt (adressé à partir de l’été).

3 situations seront possibles pour cet avis d’impôt :

- Situation 1 : vous avez une somme à régler un montant à payer. Cela peut arriver si vous avez eu une augmentation de revenus au cours de l’année précédente et que vous ne l’aviez pas signalé dans votre espace particulier en cours d’année.

- Situation 2 : vous n’avez pas de somme complémentaire à payer en plus des montants prélevés chaque mois.

- Situation 3 : vous êtes bénéficiaire d’un remboursement de la DGFIP. Cela peut arriver par exemple si vous êtes éligible à un crédit d’impôt.

Je réalise ma première déclaration : puis-je le faire en ligne ?

Oui, si vous avez au moins 20 ans et que vous étiez rattaché au foyer fiscal de vos parents au cours de l’année précédente, la DGFIP a dû vous envoyer un courrier comportant vos 3 identifiants nécessaires pour la création de votre propre espace particulier. Cela vous permettra de déclarer vos revenus en ligne. En cas de problème, n’hésitez pas à contacter votre centre des Finances publiques.

Déclaration d’impôts en format papier : la démarche pas à pas

Si vous choisissez de déclarer vos revenus via le format papier, vous avez alors à compléter un document de 4 pages se composant de la sorte :

- Page 1 : informations concernant votre état civil

- Page 2 : informations relatives à votre foyer fiscal

- Page 3 : déclaration de vos revenus imposables

- Page 4 : déclaration de vos charges déductibles

Découvrez ci-dessous toutes les informations utiles pour remplir votre déclaration d’impôt en format papier, étape par étape.

Déclaration papier en mode prélèvement à la source, mode d’emploi

Page 1 : informations concernant votre état civil

- Vérifiez votre adresse : si vous avez déménagé depuis votre dernière déclaration d’impôt, cela doit impérativement être précisé.

- Vérifiez votre identité : regardez si votre nom de naissance et celui de votre conjoint marié ou pacsé sont corrects et modifiez-les si besoin. Pensez à transmettre un justificatif d’identité à l’administration fiscale si vous avez des informations à corriger.

- Signez votre déclaration en bas de la première page : sur la version papier, la ou les signatures (si vous êtes deux à déclarer sur le même document) se trouvent en bas de la première page.

Page 2 : informations concernant votre foyer fiscal

- Cochez la case qui correspond à votre situation (“M” pour marié(e), “C” pour célibataire, “O” pour Pacsé, etc.). Il est très important de bien signaler tout changement de situation pour que le calcul de votre impôt et du nombre de parts fiscales de votre foyer soit correct.

- Vérifiez les éléments préremplissent concernant vos parts fiscales. Vous pouvez consulter la partie « Situations pouvant donner droit à une demi-part supplémentaire » dans la rubrique A – “Situation du foyer fiscal en 20XX (année concernée)”, toujours sur la page 2, pour compléter correctement cette partie.

- Vérifiez les cases correspondant aux personnes/enfants à charge : cela permet d’obtenir une majoration de parts du quotient familial. Par exemple, si vous êtes célibataire vivant seul avec un ou plusieurs enfants, cochez la case “T”. Par ailleurs si vous êtes séparé avec des enfants à charge, consultez notre article consacré aux impôts et garde alternée.

- Précisiez l’état civil des enfants à charge âgés de 15 à 18 ans, même si vous êtes dans une situation de garde alternée.

- Vérifiez ou renseignez vos coordonnées bancaires : cette démarche est obligatoire. Si les informations préremplies ne sont pas correctes, vous devez impérativement joindre un RIB.

Page 3 : déclaration de vos revenus imposables

- Vérifiez les montants mentionnés pour ce qui concerne votre retenue à la source de l’année précédente sur vos salaires, vos pensions de retraite, vos indemnités journalières de la CPAM ou vos allocations chômage.

- Validez ou corrigez les montants préremplis correspondant à vos revenus. S’il s’agit de revenus d’activité tels que des salaires, prêtez attention aux cases 1AJ et/ou 1BJ (1CJ et 1DJ pour les personnes à charge). S’il s’agit d’autres revenus imposables (chômage, pré-retraite), référez-vous aux cases 1AP à 1DP. Pour vérifier ces informations, comparez-les avec les sommes mentionnées sur vos attestations de revenus, vos bulletins de salaire ou vos relevés de pension de retraite.

- Complétez les montants perçus au titre de vos heures supplémentaires éventuelles : même si celles-ci ne sont pas imposables dans la limite de 7.500 euros (rémunération nette imposable) par an, vous devez les mentionner dans les cases 1GH à 1JH. Cela servira à calculer votre revenu fiscal de référence.

- Si vous êtes retraité, vérifiez les montants complétés dans les cases 1AS et 1BS (1CS à 1FS pour les personnes à charge) et corrigez-les si besoin.

- Vérifiez et complétez les montants correspondant à vos éventuels autres revenus (placements financiers, assurance-vie, intérêts de livrets bancaires soumis à l’impôt sur la case 2TR, plus-values de cession, plus-values immobilières ou vente d’or ou de bijoux en case 3VZ, etc.).

- Déclarez vos revenus fonciers dans la rubrique 4

Si vous êtes retraité, il est important de se renseigner sur l’imposition des indemnités et des pensions de retraite, pour avoir l’esprit clair au moment de faire sa déclaration !

Page 4 : déclaration de vos charges déductibles

- Vérifiez les montants préremplissent par la DGFIP et corrigez-les si besoin : ces charges permettent de réduire votre revenu imposable. Ces charges comprennent : la CSG, les pensions alimentaires, l’épargne-retraite

- Si vous avez des charges supplémentaires telles que des frais d’accueil d’une personne âgée ou des dépenses de réparation en nue-propriété, vous devez les mentionner dans la déclaration complémentaire 2042 C.

Enfin, si vous avez des réductions et/ou crédits d’impôts, vous devez les déclarer séparément, dans le formulaire 2042 RICI.

Une fois votre déclaration papier remplie et signée, vous n’avez plus qu’à l’adresser à votre service des impôts des particuliers en respectant la date butoir fixée par la DGFIP.

La déclaration que vous avez réalisée vous permettra de recevoir un avis d’impôt (adressé à partir de l’été).

3 situations seront possibles pour cet avis d’impôt :

- Situation 1 : vous avez une somme à régler un montant à payer. Cela peut arriver si vous avez eu une augmentation de revenus au cours de l’année précédente et que vous ne l’aviez pas signalé dans votre espace particulier en cours d’année.

- Situation 2 : vous n’avez pas de somme complémentaire à payer en plus des montants prélevés chaque mois.

- Situation 3 : vous êtes bénéficiaire d’un remboursement de la DGFIP. Cela peut arriver par exemple si vous êtes éligible à un crédit d’impôt.

D’autres articles sur le même thème peuvent vous intéresser :

Crédit photo : © photographyfirm / Adobe

Journaliste/Rédactrice, je possède dix ans d’expériences professionnelles web et rédaction et travaille pour le site aide-sociale.fr depuis 2017. Ma connaissance fine des questions juridiques et du dispositif administratif et social en France me permet d’informer au mieux les lecteurs sur leurs droits et les démarches utiles en fonction de leur situation.