SOMMAIRE

Quelles dépenses pour le calcul des frais réels ?

Les dépenses les plus couramment déduites des impôts sur le revenu au titre des frais réels correspondent aux frais de repas pris hors du domicile et aux frais de transport, comme cela est détaillé plus bas dans cet article. D’autres frais liés au télétravail, évoqués dans cette partie, sont aussi éligibles à une déduction fiscale.

Mais il faut savoir que de nombreuses autres dépenses peuvent être déduites de vos impôts au titre des frais réels.

Voici quelques exemples :

- Dépenses liées à un voyage/déplacement professionnel (taxi, train, restauration, hôtel, etc.)

- Dépenses liées à l’achat de vêtements spéciaux tels que des blouses, des uniformes, etc.

- Dépenses liées à certains déménagements

- Abonnements ou autres dépenses liées à de la documentation professionnelle

- Dépenses liées à une double résidence imposée par la situation professionnelle

- Certaines dépenses liées à la formation

- Sommes dépensées dans le cadre des cotisations syndicales et/ou salariales au comité d’entreprise (attention, si vous déduisez ces dépenses au titre des frais réels, vous ne pourrez pas bénéficier de la réduction d’impôt correspondant à 66% des sommes versées)

- Sommes dépensées pour la location d’un local professionnel

- Dépenses liées à l’achat de matériel informatique

- …

Mais alors, comment savoir si une dépense est déductible des impôts sur le revenu ?

Pour qu’une dépense puisse être déduite de vos impôts au titre des frais réels, elle doit répondre aux conditions suivantes :

- Être en lien votre activité professionnelle

- Avoir été nécessaire dans le cadre de votre travail

- Avoir été réalisée au cours de l’année N-1 (ex. : 2021 pour une déclaration faite en 2022)

- Être justifiée (veillez à bien garder tous les justificatifs au minimum 4 ans)

Calculer les frais réels des repas : montants 2021

Vous avez opté pour la déclaration des frais réels et vous êtes contraint de déjeuner hors de votre domicile au cours de votre journée de travail ?

Vous avez la possibilité de déduire de vos impôts sur le revenu les frais supplémentaires que vous avez dû engager par rapport au coût qu’aurait représenté un repas pris à domicile.

Chaque année, la DGFIP fixe la valeur d’un repas pris à domicile. En 2021, celle-ci s’élève à 4,95 euros. Pour savoir exactement quelle somme déduire pour chaque repas pris hors de chez vous, vous devez donc d’abord vous référer à ce montant.

Ensuite, les modalités de calcul diffèrent selon les cas :

- Vous n’avez ni cantine sur votre lieu de travail (ou à proximité de celui-ci), ni ticket restaurant, et vous avez gardé tous les justificatifs : pour calculer vos frais réels, vous devez soustraire du prix de votre repas la valeur d’un repas pris à domicile. Par exemple, si votre déjeuner vous a coûté 10 euros, vous pourrez déduire 5,05 euros (10 – 4,95).

- Vous n’avez ni cantine sur votre lieu de travail (ou à proximité de celui-ci), ni ticket restaurant, et vous n’avez pas gardé vos justificatifs : les frais supplémentaires sont alors fixés forfaitairement à 4,95 euros par repas.

- Vous n’avez pas de cantine sur votre lieu de travail (ou à proximité de celui-ci), mais vous vous disposez de tickets restaurant : pour calculer vos frais réels, vous devez soustraire du prix de votre repas la valeur d’un repas pris à domicile, mais aussi le montant du ticket restaurant financé par votre employeur (entre 50 à 60% de son montant). Exemple : votre repas vous a coûté 12 euros. Vous avez des tickets restaurant d’une valeur de 9 euros, avec une participation employeur de 5 euros. Pour ce repas, vous pourrez déduire 2,05 euros (12 – 5 – 4,95).

- Vous avez une cantine sur votre lieu de travail ou à proximité : pour calculer vos frais réels, vous devez soustraire la valeur d’un repas pris à domicile du prix de votre repas à la cantine. Par exemple, si votre repas à la cantine vous a coûté 9 euros, vous pourrez déduire 4,05 euros (9 – 4,95).

Bon à savoir : le coût de chaque repas ne peut dépasser une limite fixée forfaitairement chaque année. Pour les repas pris en 2021, cette limite s’élève à 19,10 euros (contre 19 euros en 2020).

Frais réels impôts : calcul des frais kilométriques

Lorsque vous utilisez votre véhicule personnel (voiture ou deux-roues) dans le cadre de votre activité professionnelle, vous pouvez déduire des frais kilométriques, à raison :

- D’un unique aller-retour domicile-lieu de travail par jour maximum

- De 80 km quotidiens maximum

Point important : si vous habitez à plus de 40 kilomètres de votre lieu de travail, il est possible que l’intégralité de votre kilométrage soit pris en compte. Pour cela, vous devez justifier de circonstances dites “particulières”, liées à votre emploi, votre situation familiale ou sociale.

Il en est de même en cas de circonstances liées à votre santé ou à celle de vos proches et vous obligeant à effectuer plusieurs aller-retour dans la journée entre votre domicile et votre lieu de travail.

Ensuite, pour déclarer ces frais kilométriques aux impôts, vous devez vous référer au barème kilométrique fixé chaque année par l’administration fiscale.

Ce barème varie en fonction de :

- La puissance fiscale du véhicule

- La distance parcourue durant l’année

Voici le barème 2022 des frais kilométriques pour le calcul des frais réels pour les voitures :

| Puissance du véhicule (en CV administratifs) |

Distance parcourue : moins de 5.001 kilomètres |

Distance parcourue : entre 5.001 et 20.000 kilomètres |

Distance parcourue : plus de 20.000 kilomètres |

|---|---|---|---|

| Véhicules de 3 CV ou moins | Distance en km x 0,502 | (Distance en km x 0,3) + 1.007 | Distance en km x 0,35 |

| Véhicules de 4 CV | Distance en km x 0,575 | (Distance en km x 0,323) + 1.262 | Distance en km x 0,387 |

| Véhicules de 5 CV | Distance en km x 0,603 | (Distance en km x 0,339) + 1.320 | Distance en km x 0,405 |

| Véhicules de 6 CV | Distance en km x 0,631 | (Distance en km x 0,355) + 1.382 | Distance en km x 0,425 |

| Véhicules de 7 CV et plus | Distance en km x 0,661 | (Distance en km x 0,374) + 1.435 | Distance en km x 0,446 |

Calcul des frais kilométriques pour les 2 roues :

| Puissance du véhicule 2 roues (en CV administratifs) | Distance parcourue : moins de 3.001 kilomètres | Distance parcourue : entre 3.001 et 6.000 kilomètres | Distance parcourue : plus de 6.000 kilomètres |

|---|---|---|---|

| 2 roues de 1 CV ou 2 CV | Distance en km x 0,375 | (Distance en km x 0,094) + 845 | Distance en km x 0,234 |

| 2 roues de 3,4 CV ou 5 CV | Distance en km x 0,444 | (Distance en km x 0,078) + 1.099 | Distance en km x 0,261 |

| 2 roues de plus de 5 CV | Distance en km x 0,575 | (Distance en km x 0,075) + 1.502 | Distance en km x 0,325 |

Barème des frais kilométriques pour les cyclomoteurs :

| Distance parcourue : moins de 3.001 kilomètres | Distance parcourue : entre 3.001 et 6.000 kilomètres | Distance parcourue : plus de 6.000 kilomètres |

|---|---|---|

| Distance en km x 0,299 | (Distance en km x 0,07) + 458 | Distance en km x 0,162 |

En 2022, ce barème a été revalorisé de 10% pour faire face à l’augmentation du prix des carburants (voir toutes les aides pour payer l’essence).

Exemples :

- Vous avez roulé 4.000 km en 2021 avec une voiture d’une puissance fiscale de 4 CV : votre indemnité kilométrique sera alors calculée ainsi : 4.000 x 0,575 = 2.300 euros.

- Vous avez roulé 2.000 km en 2021 avec une moto d’une puissance fiscale de 5 CV : votre indemnité kilométrique sera alors calculée ainsi : 2.000 x 0,444 = 888 euros.

A noter : si vous avez un véhicule 100 % électrique, sachez que vous bénéficiez d’une majoration de 20% par rapport au barème applicable aux autres véhicules.

Pour calculer le montant de vos frais kilométriques, le plus simple est d’utiliser le simulateur disponible sur le site des Impôts, en cliquant ici.

Calcul frais réels télétravail : conditions 2021

Depuis 2020, le télétravail s’est fortement développé, conduisant certains employeurs à verser une allocation de télétravail à leurs employés.

Or certains frais liés au télétravail peuvent être déductibles des impôts. Par exemple, si vous avez dû acheter du mobilier, du matériel informatique, des fournitures ou même souscrire certains abonnements (internet ou téléphonie) en 2021, ces frais professionnels peuvent donner lieu à une déduction fiscale.

Les modalités de calcul des frais réels liés au télétravail varient selon les cas :

- Vous n’avez pas reçu une allocation télétravail de la part de votre employeur : dans ce cas, vous pouvez, au choix :

- Déduire 2,50 euros par jour au titre de vos frais professionnels liés au télétravail (soit 13,75 euros par semaine, 55 euros par mois, ou 580 euros pour l’année complète)

- Déduire les montants exacts de vos frais de télétravail engagés en 2021

- Vous avez reçu une allocation télétravail de la part de votre employeur : vous ne pouvez pas déduire vos frais de télétravail de vos impôts. Cependant, si les frais que vous avez engagés sont supérieurs au montant de l’allocation perçue, vous pouvez alors les déclarer selon les modalités précisées plus haut. Mais dans ce cas, la somme versée par votre employeur devient imposable et doit être intégrée dans vos traitements et salaires.

Déclarer et calculer ses frais réels en ligne

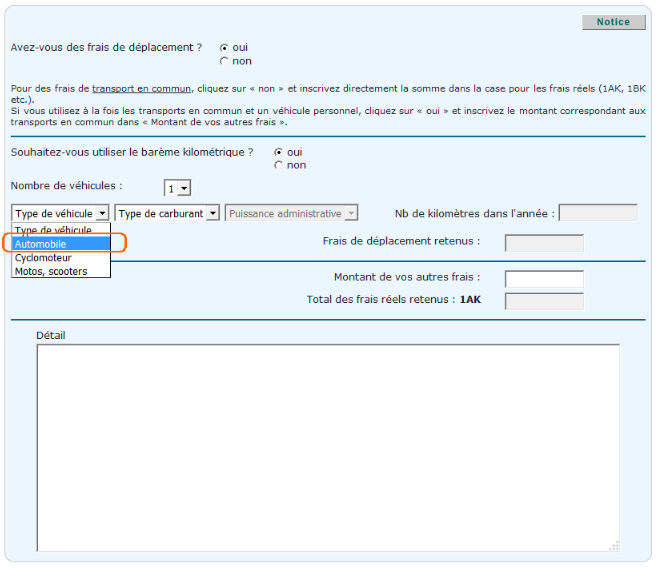

Pour tout ce qui concerne le calcul et la déclaration de vos frais réels, vous devrez accéder à la rubrique “Traitements, salaires”, puis cliquer sur “option frais réels”. Vous verrez alors apparaître une fenêtre portant la mention “Frais réels – Nom de déclarant” :

Le fait de compléter les informations demandées (choix du barème kilométrique, puissance administrative, type de carburant, nombre de kilomètres parcourus dans l’année) dans cette fenêtre vous permettra d’avoir un calcul automatique de vos frais réels. Vous n’aurez plus qu’à cliquer sur “Valider” pour reporter le total de vos frais réels dans la case correspondant à l’option que vous avez choisie.

Bon à savoir :

- Si vous avez d’autres frais de déplacement que les frais kilométriques, vous devez les mentionner dans le champ “Détail” situé en bas de page.

- Si vos frais réels ne concernent que des dépenses liées aux transports en commun, inscrivez directement le montant concerné dans la case prévue pour les frais réels (1AK, 1BK, 1CK, 1DK, 1EK, 1FK)

- Il n’est pas nécessaire de joindre les justificatifs de vos frais réels à votre déclaration. En revanche, ces derniers peuvent vous être demandés ultérieurement par la DGFIP. Veillez à les conserver plusieurs années.

Crédit photo : © StockUnlimited

Journaliste/Rédactrice, je possède dix ans d’expériences professionnelles web et rédaction et travaille pour le site aide-sociale.fr depuis 2017. Ma connaissance fine des questions juridiques et du dispositif administratif et social en France me permet d’informer au mieux les lecteurs sur leurs droits et les démarches utiles en fonction de leur situation.

Il est possible de déduire certains frais professionnels de ses impôts sur le revenu en se basant sur ses frais réels et non sur l’abattement forfaitaire de 10%. Lisez cet article pour comprendre

Il est possible de déduire certains frais professionnels de ses impôts sur le revenu en se basant sur ses frais réels et non sur l’abattement forfaitaire de 10%. Lisez cet article pour comprendre